Der Markt für Batteriezellen dreht sich. Es gibt Überkapazitäten, so ein Bericht der Unternehmensberatung McKinsey. Das hat positive Effekte auf die Preise, gleichzeitig ist der Zug für eine Zellproduktion in Europa endgültig abgefahren.

Die Chancen für eine europäische Zellfertigung stehen schon länger schlecht. Fast alle Großprojekte pausieren, wurden aufgegeben oder rutschten in die Insolvenz. Automotive Cells Company (ACC) gibt seine Pläne für Kaiserslautern und Termoli in Italien auf. Das Joint-Venture von Stellantis, Mercedes-Benz und Total Energies belässt es bei einer Fertigung im französischen Douvrin. Die Porsche-Beteiligung Cellforce musste seine ehrgeizigen Pläne für die Produktion von Hochleistungszellen mit Siliziumanoden aufgeben. Der chinesische Hersteller Svolt gibt die zwei geplanten Standorte im Saarland sowie einen in Brandenburg auf.

Die größte mediale Aufmerksamkeit dürfte die Insolvenz des schwedischen Unternehmens Northvolt bekommen haben. Die Pläne für Northvolt Drei, eine Zellfabrik im schleswig-holsteinischen Heide gerieten in den Strudel der Insolvenz des schwedischen Mutterkonzerns. Bleibt nur zu offen, dass die angekündigte Übernahme durch den US-Hersteller Lyten wie geplant umgesetzt wird.

900 GWh Überkapazitäten

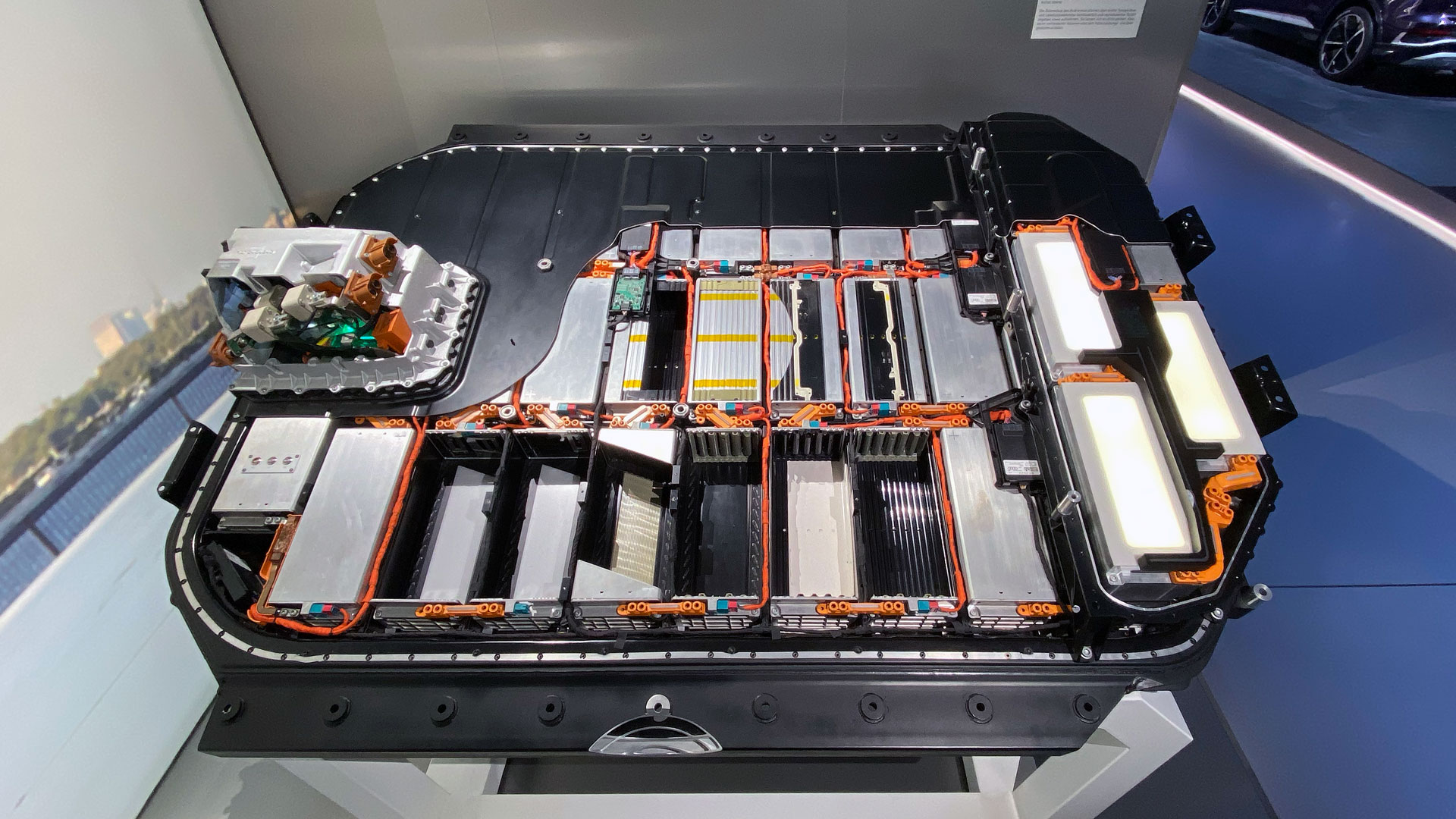

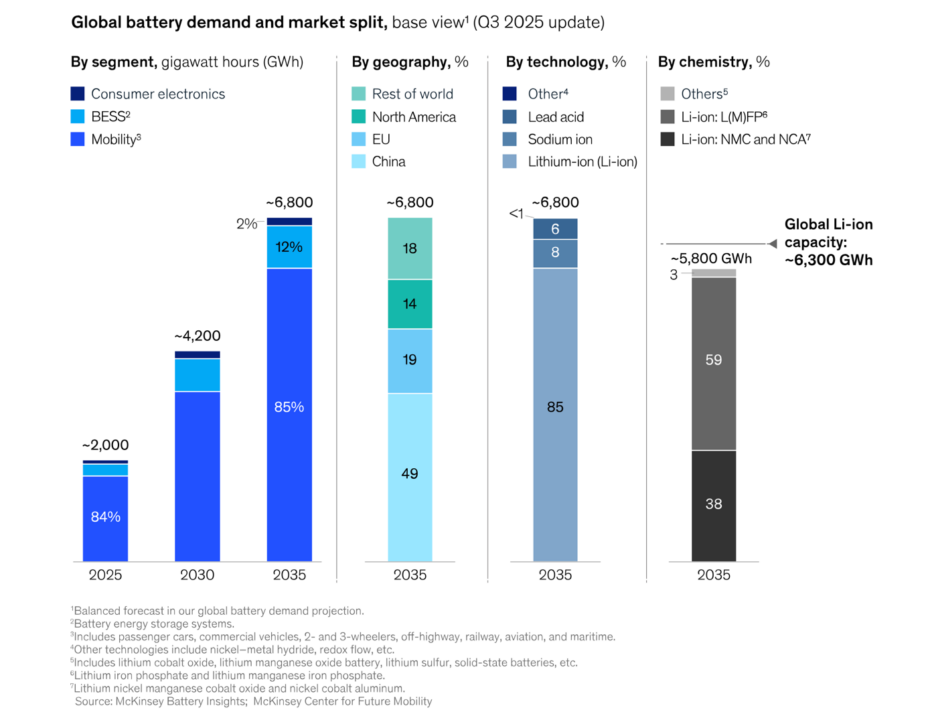

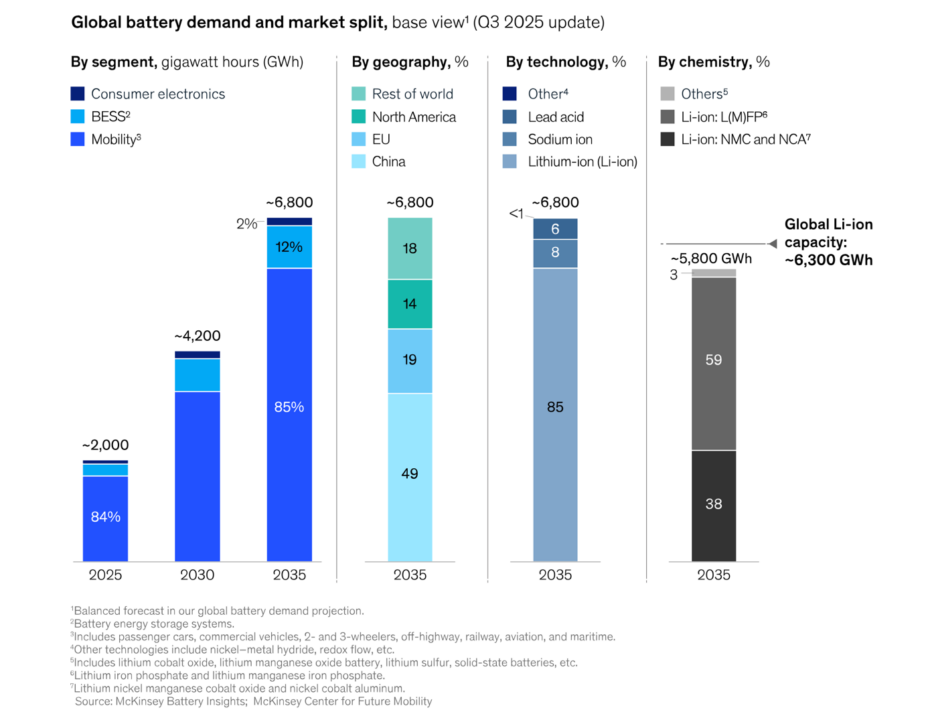

Die Gründe für das Scheitern setzen sich zusammen aus zu hohen Fertigungskosten, technische Schwierigkeiten beim Hochlauf der Produktion sowie Überkapazitäten am Markt. „Für das vergangene Jahr sehen wir global rund 900 Gigawattstunden (GWh) an Überkapazitäten im Markt“, sagt Raphael Rettig. Er ist Partner bei der Unternehmensberatung McKinsey und leitet das Battery Accelerator Team. Im vergangenen Jahr wurden insgesamt rund 2.000 GWh an Speicherkapazität nachgefragt. Die Zellen kommen in der Elektromobilität, Batteriespeichern sowie elektrischen Geräten zum Einsatz. Trotz der Überkapazitäten werde die produzierte Menge weiterhin steigen. Die Berater gehen von einem jährlichen Wachstum von rund 13 Prozent aus. Die globale Nachfrage steigt bis 2030 auf 4.200 GWh und bis 2035 auf 6.800 GWh. Ein Treiber für das Wachstum sind neben Elektromobilität die stationären Pufferspeicher, die bei Energieerzeugern als auch Rechenzentren zum Einsatz kommen.

Preisverfall gebremst

Aktuell stammen rund 75 Prozent der Batteriezellen aus asiatischen Ländern. Auf Europa und die USA entfallen unter zehn Prozent in der Produktion. Der Hochlauf der Zellfertigung als auch technischer Fortschritt haben zu einem Preisverfall geführt. Laut McKinsey liegt der gewichtete Durchschnitt pro KWh bei Li-Ion-Batteriepaketen bei 108 US-Dollar im vergangenen Jahr. Das ist die Hälfte des Preises, den 2018 Zellhersteller verlangten. Gleichzeitig hat sich die Energiedichte in den vergangenen 15 Jahren pro Zelle verdoppelt. Die Berater gehen davon aus, dass der Preisverfall zukünftig nicht mehr so stark ausfällt. „Der Preis wird leicht schwanken, dass kann in beide Richtungen gehen“, sagt Rettig. Langfristig erwartet McKinsey einen Preis von unter 60 Dollar pro kWh bei Li-Ion-Zellen. „Die Überkapazitäten, gesunkene Materialkosten sowie der Shift zu LFP-Zellen sind die Treiber“, so Rettig.

LFP gewinnt

Dominierte bislang bei der Zellchemie Nickel-Mangan-Kobalt (NMC) und Nickel-Kobalt-Aluminium-Oxid (NCA), holt die günstigere Lithium-Eisphosphat-Zelle (LFP) stark auf. „In kleineren Autos sowie stationären Speichern ist LFP aufgrund der geringere Kosten stark nachgefragt“, sagt Andreas Breiter, McKinsey-Berater im Center for Future Mobility in den USA. Der LFP-Zelle sagt das Beratungsunternehmen eine steile Karriere voraus. Ihre Schätzung lautet für 2035 einen Marktanteil von 59 Prozent für LFP gegenüber 38 Prozent für NMC/NCA. Alle drei Zellchemien zählen zu den Li-Ionen-Batterien, die mit 85 Prozent die dominierende Technologie bilden. Interessant ist, dass die Berater der Natrium-Ionen Zelle (engl. Sodium Ion) lediglich einen Anteil von acht Prozent bei der Nachfrage einräumen. „Ja, die Rohmaterialen sind günstig, aber Salz hat als Ladungsträger eine deutlich geringere Energiedichte als Lithium“, so Breiter, „Diese Batterie werden wir wohl im A-Segment der Autos und stationären Speichern sehen.“

Nicht nur bei der Produktion, auch bei der Nachfrage hat China die Nase vorn. Knapp die Hälfte der produzierten Zellen werde 2035 in China verbaut. Auf die EU entfallen 19 Prozent und Nordamerika 14 Prozent. Der Hochlauf der Elektromobilität verläuft langsamer als zunächst angenommen. Durch die aktuelle politische Lage in den USA ist die Entwicklung fast zum Stillstand gekommen. Auslaufende Subventionen und die Reaktion der Autohersteller auf politische Vorgaben bremsen die Antriebswende. Das hat Auswirkungen auf die kommenden Jahre. Sämtliche Ergebnisse und Einschätzungen der Unternehmensberatung lässt sich im Report „Battery 2035: Building new advantages“ nachlesen.

Feststoffbatterie als Kombiprodukt

Ab spätestens 2030 sieht das Beratungsunternehmen erste serienreife Solid State-Batterien. Semi Solide State, also nicht mehr flüssige Elektrolyte, dürften schon vorher eingesetzt werden. Die Berater rechnen bei Solid State-Batterien mit einer gesteigerten Energiedicht zwischen 400 und 450 Wh pro kg. Dafür dürfte die Zyklenfestigkeit bei dieser Technologie noch geringer ausfallen als bislang üblich. „Vermutlich werden wir unterschiedliche Zellchemien in einer Batterie sehen“, sagt Rettig. Er kann sich vorstellen, dass für Langstreckenfahrten Solid State-Zellen genutzt werden, da sie mehr Energie speichern und schneller laden. Für den Alltag werden bisherige Li-Ion-Zellen oder auch LFP-Zellen im Batteriepaket genutzt.

Fertigung in Europa zu teuer

Für die Batteriezellen-Fertigung in Europa dämpfen beide Berater die Hoffnung. „China spielt nach unseren Erkenntnissen bis 2035 die dominierende Rolle bei Rohmaterialien, deren Aufbereitung, Zellfertigung als auch Recycling“, sagt Breiter. Laut ihren Berechnungen ließe sich eine LFP-Zelle in Europa im Jahr 2035 zu Preisen zwischen 60 und 85 Dollar pro kWh fertigen. Doch der Importpreis aus China inklusive Transportkosten liege bis dahin bei rund 55 Dollar pro kWh.

Chancen auf wirtschaftlichen Erfolg hat vermutlich nur ein Joint-Venture mit einem chinesischen Hersteller, um in Europa zu fertigen. Das hat sich auch Stellantis überlegt. Trotz der Absage an das ACC-Projekt, bauen sie zusammen mit CATL in Figueruelas bei Saragossa eine Batteriefabrik für LFP-Zellen mit einem Investitionsvolumen von 4,1 Milliarden Euro. Ende des Jahres soll die Produktion in dem 50:50 Joint Venture starten. Eine Fertigung nahe an Produktionsstätten dürfte trotz höherer Lohnkosten Vorteile bringen.

Weiterlesen bei Next-Mobility.